注册会计师《财务成本管理》考点:可转换债券筹资

2017年04月25日 来源:郝达教育(一)含义与特征

1.含义:可以转换为特定公司的普通股的债券。

2.特点

(1)这种转换,在资产负债表上只是负债转换为普通股,并不增加额外的资本。认股权证与之不同,认股权证会带来新的资本。

(2)这种转换是一种期权,证券持有人可以选择转换,也可选择不转换而继续持有债券。

(二)可转换债券的主要条款

(三)可转换债券的成本

1.可转换债券的估价

(1)债券的价值

债券的价值是其不能被转换时的售价

债券的价值=利息的现值+本金的现值

(2)债券的转换价值

债券转换价值是债券必须立即转换时的债券售价。

转换价值=股价×转换比例

(3)可转换债券的底线价值

可转换债券的最低价值,应当是债券价值和转换价值两者中较高者。

2.可转换债券的税后成本

(1)计算方法(求投资人内含报酬率的过程)

买价=利息现值+可转换债券的底线价值(通常是转换价值)现值

上式中求出的折现率,就是可转换债券的税前成本。

(2)合理的范围

可转换债券的税前筹资成本应在普通债券利率与税前股权成本之间。

3.可转换债券和认股权证的区别

(1)认股权证在认购股份时给公司带来新的权益资本,而可转换债券在转换时只是报表项目之间的变化,没有增加新的资本。

(2)灵活性不同。可转换债券的类型繁多,千姿百态。它允许发行者规定可赎回条款、强制转换条款等,而认股权证的灵活性较少。

(3)适用情况不同。发行附带认股权证债券的公司,比发行可转换债券的公司规模小、风险更高,往往是新的公司启动新的产品。

附带认股权证的债券发行者,主要目的是发行债券而不是股票,是为了发债而附带期权,只是因为当前利率要求高,希望通过捆绑期权吸引投资者以降低利率。

可转换债券的发行者,主要目的是发行股票而不是债券,只是因为当前股价偏低,希望通过将来转股以实现较高的股票发行价。

(4)两者的发行费用不同。可转换债券的承销费用与纯债券类似,而附带认股权证债券的承销费用介于债务融资和普通股之间。

(四)可转换债券筹资的优缺点

试题演练:(多项选择题)A公司发行10年期的可转换债券,债券面值为每份1000元,票面利率为5%,每年年末付息一次。转换价格为25元/股;不可赎回期为5年,5年后可转换债券的赎回价格为1050元,此后每年递减10元。目前每股价格为20元,每股股利为1元,股利预期增长率为6%。假设等风险普通债券的市场利率为7%。则根据上述资料计算的下列各项正确的有( )。

(P/A,7%,5)=4.1002;(P/F,7%,5)=0.7130;(P/A,7%,10)=7.0236;

(P/F,7%,10)=0.5083;(P/A,6%,5)=4.2124;(P/F,6%,5)=0.7473

A.5年末转换价值为1070.58元

B.5年末底线价值为1070.58元

C.可转换债券的税前资本成本6.25%

D.该方案对投资人缺乏吸引力

【正确答案】 A, B, C, D

【知 识 点】可转换债券筹资

【答案解析】

5年末转换价值=20×(1+6%)5×(1000/25)=1070.58(元)

5年末债券价值=50×(P/A,7%,5)+1000×(P/F,7%,5)=50×4.1002+1000×0.7130=918.01(元)

底线价值为1070.58元,所以选项A、B是正确的;

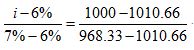

1000=50×(P/A,i,5)+1070.58×(P/F,i,5)

设利率为6%

50×4.2124+1070.58×0.7473=1010.66(元)

设利率为7%

50×4.1002+1070.58×0.7130=968.33(元)

i=6.25%,所以选项C是正确的;由于税前资本成本小于普通债券市场利率,投资人不接受,方案不可行,所以选项D是正确的。